リースバック×任意売却で家を手放さず暮らしを守る方法とは?

「住宅ローンを滞納していても、自宅に住み続けたい」――そんなお悩みをお持ちの方へ。

本ページでは、住宅ローン滞納/任意売却/リースバックというキーワードに関心のある方へ、「任意売却×リースバック」で安心を取り戻す具体的な方法をご案内します。

🏠「家を売っても住み続けたい」──その悩み、リースバックで解決できるかもしれません。

専門家による無料相談はこちら

任意売却とリースバックの専門家による監修

監修

細貝和弘(ほそがい かずひろ)

宅地建物取引士

公認不動産コンサルティングマスター

2級フィナンシャルプランニング技能士

賃貸不動産経営管理士

相続診断士

大手不動産仲介会社の法人営業部の責任者として任意売却部門を立ち上げ。銀行や信用保証会社、債権回収会社および破産管財人弁護士のサポート、そして住宅ローンの返済に困窮した方々のお悩み300件以上をコンサルティングしてきた、いわば任意売却の専門家。

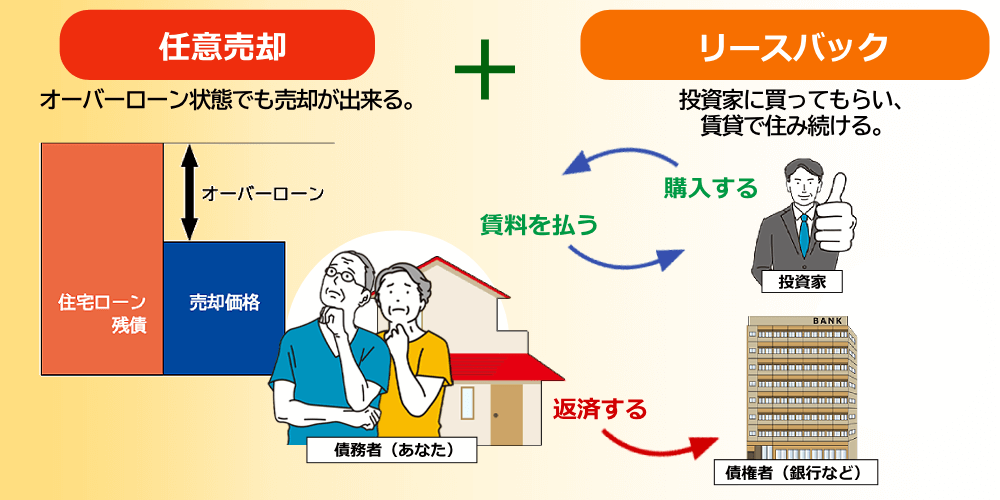

1. リースバックとは? 任意売却との違いを図解

リースバック(セール&リースバック)とは、自宅を不動産会社や投資家に売却した後、賃貸契約を結んでそのまま住み続けることができる方法です。

以下の図でその流れを解説します。

売却後は賃料(家賃)を支払うことで、通常3~5年間住み続けることが可能です。また、事前に取り決めをしておけば、将来の買い戻しも検討できます。買主は主に大家業を営む方や不動産投資家、不動産会社で、賃料は近隣の家賃相場や売買価格を基に決定されます。

2. 住宅ローン滞納でも住み続けられるリースバックとは

住宅ローンの返済が厳しくなった場合、「住み慣れた家を手放したくない」「子供の卒業まで今の学区で通わせたい」「親の介護で引っ越しが難しい」といった状況でも、リースバックを活用すれば住み続けることが可能です。以下のような悩みを持つ方にオススメです。

子供の卒業までは転校せずに今の学区で通わせたい。 |   自らの通院や親の介護が必要で引っ越しができない。 |   愛着ある住み慣れた我が家をどうしても手放したくない。 |

しかし、住宅ローンの残債が売却価格を上回る「オーバーローン状態」では、通常のリースバックでは対応が難しい場合があります。そこで、任意売却と組み合わせることで、住み続ける可能性を高められます。エイミックスでは、専門家が債権者との交渉をサポートし、あなたの状況に最適な解決策を提案します。

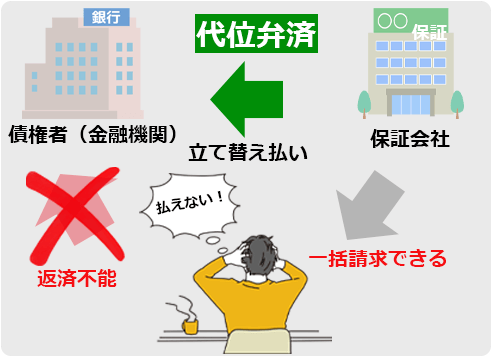

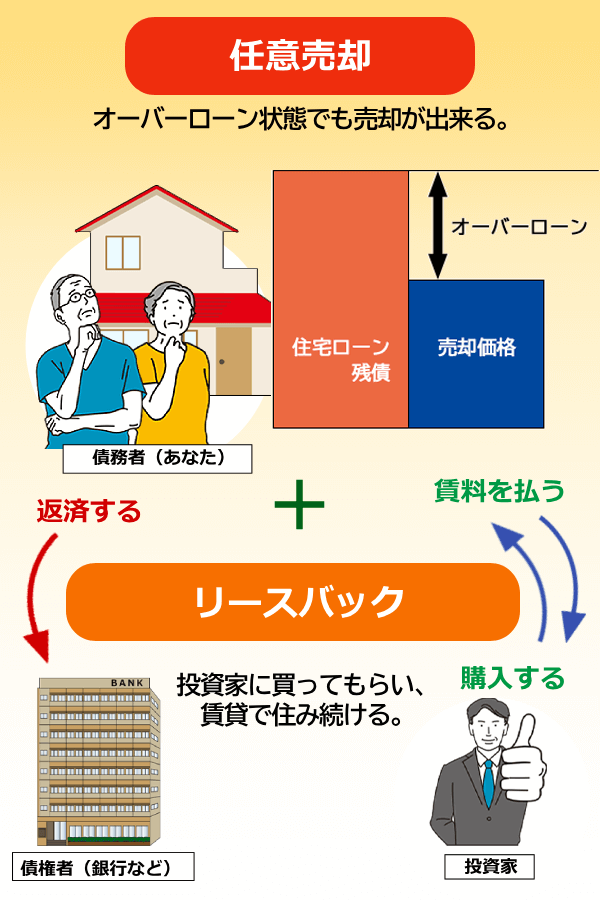

任意売却とは?リースバックとの関係性

住宅ローンの返済が難しい方の解決方法

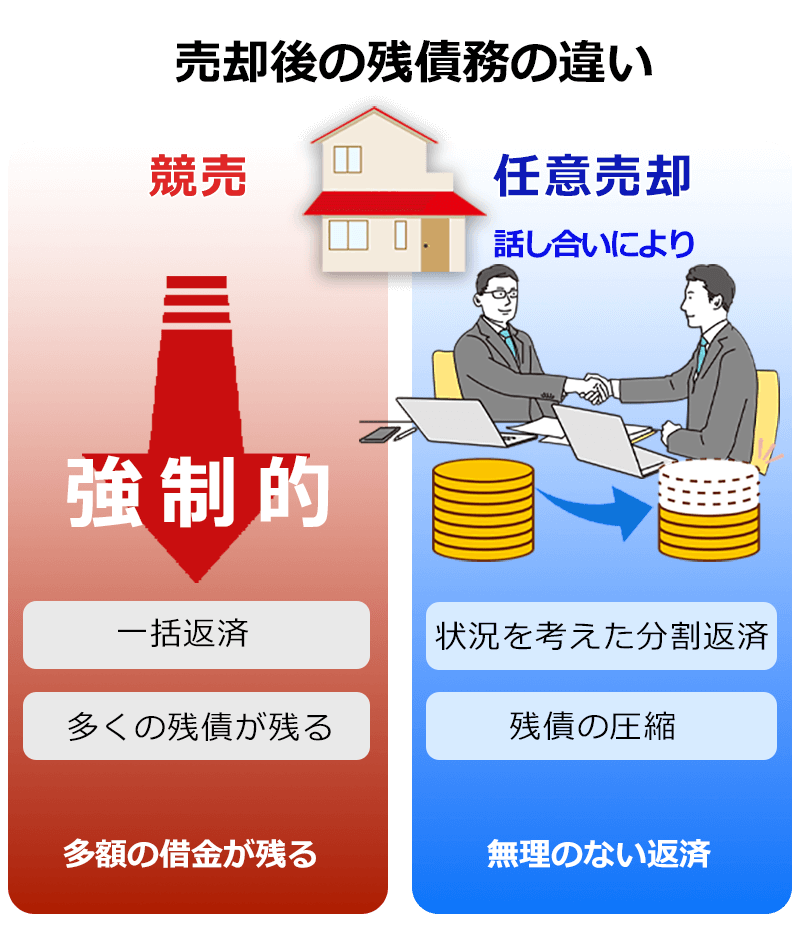

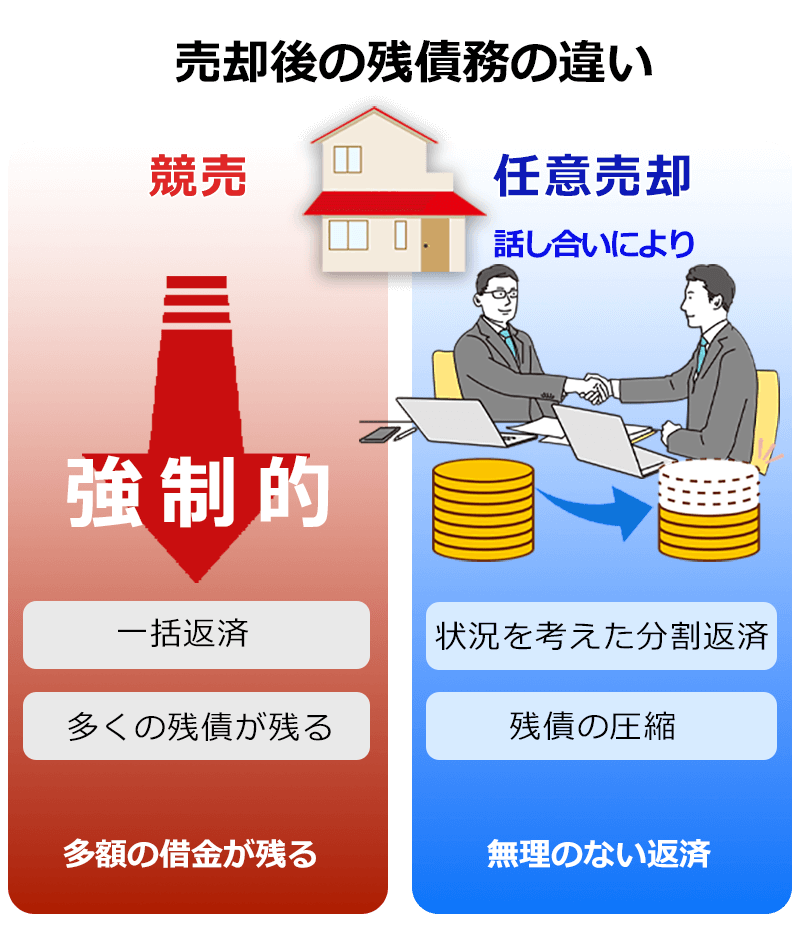

任意売却とは、競売を回避し、債権者の合意を得て自宅を売却する手段です。残債を現実的な金額に抑え、分割返済の交渉も可能です。これにより、オーバーローン状態でも売却が可能となり、リースバックで住み続ける選択肢が広がります。

競売になると住み続けられない

住宅ローンの返済が滞り続けると、競売にかけられ、強制的に売却されます。この場合、住み続けることは難しくなります。一方、任意売却ならあなたの意思で売却を進められ、リースバックで住み続ける可能性が残ります。以下の図で、任意売却と競売の違いを比較します。

家賃と期間のポイント

リースバックでは、売却後に家賃を支払う必要があります。家賃や契約期間に関するポイントを以下にまとめます。

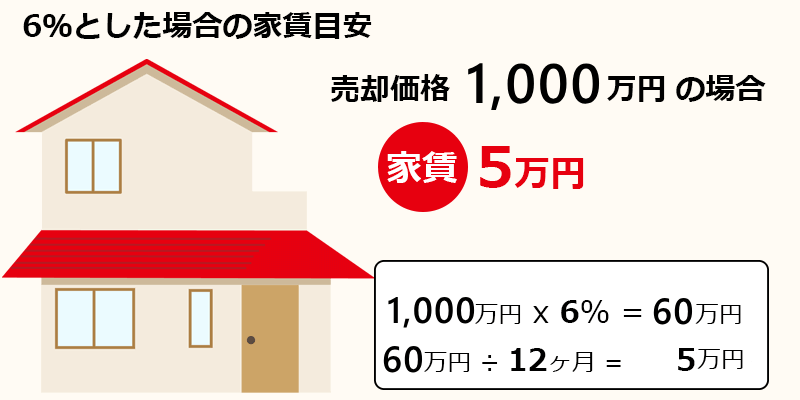

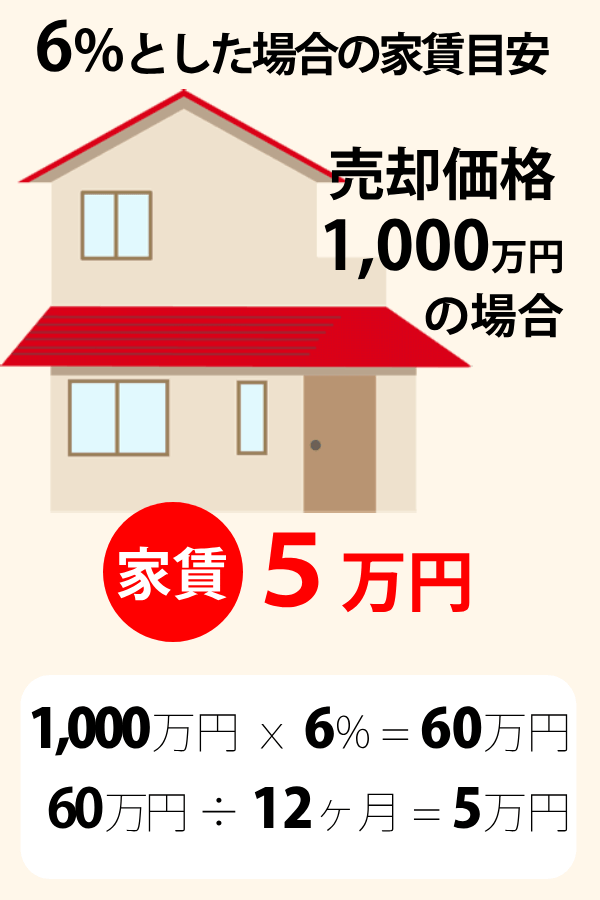

家賃はいくらになる?支払い可能な範囲か確認を

リースバックの家賃は、売却価格の6~13%(年間)を基準に設定されます。たとえば、1,000万円で売却した場合、年間賃料が6%なら月額約5万円(1,000万円×6%÷12か月)です。物件価格が高いほど家賃も上がるため、住宅ローンの返済額よりも高くなる可能性があります。以下に具体例を示します。

※賃料設定は物件の地域(都市部なのか)などでも変わります。

- ● 物件価格が2,000万円の場合:

2,000万円×6%÷12か月=10万円/月 - ● 物件価格が3,000万円の場合:

3,000万円×6%÷12か月=15万円/月 - ● 物件価格が4,000万円の場合:

4,000万円×6%÷12か月=20万円/月

家賃が住宅ローンの返済額よりも高くなる場合、支払いが難しい状況になる可能性があります。無理な家賃設定は避け、支払い可能な範囲かを慎重に検討することが重要です。

住み続けられる期間はどれくらい?

リースバックの賃貸契約では、通常3~5年間の定期借家契約が設定されます。契約満了後は、退去するか契約を更新するかを選択できます。また、将来自宅を買い戻す場合は、事前に買主と買い戻し予定時期や価格を取り決めておくことが可能です。

家賃が払えなくなったらどうなる?

もし家賃を継続して支払えなくなった場合、自宅から退去する必要があります。この場合、買い戻しの選択肢も失われるため、リースバックを検討する際は、住宅ローンの返済状況と比較して家賃が現実的な範囲かを見極めることが大切です。

🏠住宅ローンのお悩みを専門家が解決!無料相談はこちら🏠

3. リースバックのメリット

リースバックには以下のようなメリットがあります。エイミックスでは、これらのメリットを最大限に活かせるようサポートします。

メリット①

引っ越しが不要

リースバックでは、自宅を売却した後も賃貸契約を結ぶことで、そのまま住み続けることができます。子供の学区を変えたくない、親の介護で引っ越しが難しいといった場合でも安心です。

メリット②

物件管理の手間が不要

自宅を売却した後は、賃貸物件として扱われるため、固定資産税や修繕費などの管理負担がなくなります。エイミックスでは、適切な賃貸契約をサポートします。

メリット③

将来的に買い戻しが可能

経済状況が改善した場合、事前に取り決めた条件で自宅を買い戻すことが可能です。エイミックスでは、買い戻し条件の交渉もサポートします。

🏠住宅ローンのお悩みを専門家が解決!無料相談はこちら🏠

4. リースバックのデメリット

一方で、リースバックには以下のようなデメリットもあります。エイミックスでは、これらのデメリットを最小限に抑えるためのサポートを行います。

デメリット①

家賃が高くなる可能性

売却価格に応じて家賃が設定されるため、住宅ローンの返済額よりも高くなる場合が多くあります。エイミックスでは、適切な家賃設定を目指し交渉を行います。

デメリット②

所有権がなくなる

自宅を売却するため、所有権は買主に移ります。賃貸契約が終了した場合、退去の可能性もあります。エイミックスでは、状況に応じた期間での賃貸契約を交渉します。

デメリット③

買い戻し価格が高くなる可能性

将来的に買い戻す際、市場価格の上昇により当初の売却価格よりも高額になる場合があります。エイミックスでは、買い戻し条件の事前交渉をサポートします。

🏠住宅ローンのお悩みを専門家が解決!無料相談はこちら🏠

5. リースバックで注意すべきトラブル・リスク

リースバックを進める際、以下のトラブルに注意が必要です。エイミックスでは、トラブルを未然に防ぐためのアドバイスを提供します。

トラブル①

家賃滞納による退去リスク

家賃を滞納すると、賃貸契約が解除され、退去を求められる可能性があります。エイミックスでは、適切な家賃設定と支払い計画をサポートします。

トラブル②

契約内容の不透明さ

契約内容が不明確だと、後々トラブルになる可能性があります。エイミックスでは、契約内容をわかりやすく説明し、納得のいく条件を整えます。

トラブル③

悪質な業者による詐欺

悪質な業者による不当な契約や詐欺に注意が必要です。エイミックスは信頼できる専門家として、安心のサポートを提供します。

🏠住宅ローンのお悩みを専門家が解決!無料相談はこちら🏠

6. エイミックスの解決事例

エイミックスがこれまでにサポートしてきた事例をご紹介します。住宅ローンの返済に悩む多くの方々が、リースバックを活用して住み続けられるようになりました。以下では、実際のケースをもとに、どのように課題を解決したのかを詳しく解説します。

事例① 子供の学区を変えたくないAさん(40代・会社員)

背景:

Aさん(40代・会社員)は、東京都郊外の一戸建てに妻と高校生の息子と3人で暮らしています。住宅ローンの残債は2,500万円でしたが、コロナ禍での収入減により返済が滞りがちに。息子の高校卒業まであと2年、学区を変えたくないという強い希望がありました。

課題:

住宅ローンの月々の返済額(約12万円)が負担となり、滞納が3か月続いていました。このままでは競売にかけられるリスクがあり、引っ越しを余儀なくされる可能性が。Aさんは「息子の受験に影響を与えたくない」と強く願っていました。

解決策:

エイミックスがAさんの状況を詳しくヒアリングし、任意売却とリースバックを提案。債権者との交渉を経て、自宅を2,000万円で売却し、残債の返済計画を再構築。リースバックにより、月額家賃8万円(売却価格の4.8%)で賃貸契約を結び、住み続けられるようにサポートしました。今回の家賃設定は困難を極めましたが、Aさんの収入や周辺相場を考慮して頂いた結果、最終的には無理のない金額に設定することができました。

結果:

Aさんは息子の卒業まで学区内で安心して暮らすことができ、受験にも集中できました。家賃が住宅ローンの返済額よりも安くなり、経済的な負担も軽減。Aさんからは「エイミックスのおかげで家族の生活を守れた」と感謝の声をいただきました。

「息子の受験を第一に考えていたので、学区内で住み続けられる解決策を提案してもらえて本当に助かりました。家賃も無理のない金額で、安心して生活できています。」

— Aさん(40代・会社員)

事例② 親の介護で引っ越しが難しいBさん(50代・パート勤務)

背景:

Bさん(50代・パート勤務)は、大阪府内のマンションに認知症の母親と2人で暮らしています。住宅ローンの残債は1,800万円でしたが、パート収入のみでは返済が難しく、滞納が続いていました。母親の介護のため、近隣の病院や施設に通いやすい現在の住まいを離れたくない状況でした。

課題:

住宅ローンの返済額(月10万円)が収入(月15万円)を大きく圧迫し、滞納が4か月目に突入。競売の通知が届き、引っ越しを余儀なくされる危機に。Bさんは「母親の介護環境を変えたくない」と強く希望していました。

解決策:

エイミックスが債権者と交渉し、任意売却を実施。マンションを1,500万円で売却し、残債の返済計画を調整。リースバックにより、月額家賃7万円(売却価格の5.6%)で賃貸契約を結び、住み続けられるようにサポート。エイミックスが家賃設定の交渉を行い、無理のない金額に設定しました。

結果:

Bさんは母親の介護を続けながら、住み慣れたマンションで生活を維持できました。家賃が返済額よりも安くなり、生活に余裕が生まれたことで、精神的なストレスも軽減。Bさんからは「エイミックスの丁寧な対応に感謝しています」との声をいただきました。

「母親の介護環境を変えずに済んだのが何よりありがたかったです。エイミックスの担当者が親身になって交渉してくれて、家賃も無理のない金額になりました。」

— Bさん(50代・パート勤務)

事例③ 住み慣れた家を手放したくないCさん(60代・年金生活者)

背景:

Cさん(60代・年金生活者)は、千葉県内の一戸建てに1人で暮らしています。30年前に購入した自宅に強い愛着がありましたが、年金収入のみでは住宅ローンの返済が難しく、残債1,200万円に対し滞納が続いていました。

課題:

住宅ローンの返済額(月8万円)が年金収入(月12万円)を圧迫し、滞納が5か月目に突入。競売のリスクが高まり、住み慣れた家を手放すことになる危機に。Cさんは「この家で最期まで暮らしたい」と強く希望していました。

解決策:

エイミックスがリースバックを提案し、自宅を1,000万円で売却。残債の返済計画を調整し、リースバックにより月額家賃5万円(売却価格の6%)で賃貸契約を結びました。エイミックスが契約条件を丁寧に説明し、Cさんが納得できる形で進めました。

結果:

Cさんは愛着のある自宅に住み続けられ、精神的な安心を得られました。家賃が返済額よりも安くなり、生活費に余裕が生まれたことで、生活の質も向上。Cさんからは「エイミックスのおかげで希望が叶った」と感謝の声をいただきました。

「この家で最期まで暮らしたいという願いを叶えてくれて、本当に感謝しています。エイミックスのサポートがなければ、こんなに安心した生活は送れませんでした。」

— Cさん(60代・年金生活者)

🏠住宅ローンのお悩みを専門家が解決!無料相談はこちら🏠

7. リースバックに任意売却専門会社を選ぶ理由

リースバックを成功させるためには、任意売却の専門知識が不可欠です。エイミックスを選ぶ理由を以下にまとめます。

理由①

豊富な経験と専門知識

エイミックスは、任意売却の専門家として300件以上の実績を持ち、複雑な債権者交渉も得意としています。

理由②

個別の状況に応じた柔軟な対応

お客様一人ひとりの状況に合わせた解決策を提案し、最適なリースバックプランを提供します。

理由③

安心のアフターフォロー

契約後も継続的なサポートを行い、安心して住み続けられるようフォローします。

お気軽にご相談ください

🏠リースバックの専門家があなたの状況に最適な解決策をご提案!相談無料🏠

よくある質問(Q&A)

リースバックと任意売却の違いは何ですか?

リースバックは自宅を売却した後に賃貸契約を結び、住み続ける方法です。一方、任意売却は住宅ローンの返済が難しい場合に、債権者の合意を得て自宅を売却する手段です。エイミックスでは、任意売却とリースバックを組み合わせることで、オーバーローン状態でも住み続ける可能性を高めます。

リースバックの家賃はどのくらいになりますか?

リースバックの家賃は売却価格の6~13%(年間)を基準に設定されます。たとえば、2,000万円で売却した場合、年間賃料が6%なら月額約10万円(2,000万円×6%÷12か月)です。エイミックスでは、適切な家賃設定をサポートします。

リースバックで住み続けられる期間はどれくらいですか?

通常、リースバックの賃貸契約は3~5年間の定期借家契約が設定されます。契約満了後は、退去するか契約を更新するかを選択できます。買い戻しを希望する場合は、事前に条件を取り決めておくことが可能です。

リースバックで家賃が払えなくなった場合はどうなりますか?

家賃を継続して支払えなくなった場合、賃貸契約が解除され、退去する必要があります。買い戻しの選択肢も失われるため、家賃が現実的な範囲かを事前に確認することが重要です。エイミックスでは、無理のない支払い計画を提案します。

エイミックスに相談するメリットは何ですか?

エイミックスは任意売却の専門家として300件以上の実績を持ち、複雑な債権者交渉も得意としています。個別の状況に応じた柔軟な対応と、契約後のアフターフォローで、安心して住み続けられるようサポートします。